تنظیم رفتار معاملاتی براساس نظریات اقتصادی-روانشناسی در بازارهای مالی یک اصل مهم به شمار میرود که لازمه انجام چنین کاری داشتن تسلط کافی بر چنین نظریاتی است. فرقی نمیکند که مقصد شما بازارهای سنتی سهام و اوراق بهادار باشد یا بازار نوظهوری مثل بازار ارز دیجیتال را انتخاب کنید، در هر حال یادگیری نظریات اولین قدم شما برای دستیابی به اهداف بزرگ مالی است. یکی از نظریات موجود که در تمامی بازارهای مالی مورد استفاده قرار میگیرد، نظریه احمق بزرگتر (Greater Fool theory) است که در آن با ارزش واقعی یک دارایی و همچنین حباب قیمتی ایجاد شده سروکار خواهیم داشت. همان طور که از نام این تئوری مشخص است، یک ضرر بالقوه در آن وجود دارد و برای دوری از این ضرر ما این مقاله از بلاگ کیف پول من را به معرفی و بررسی دقیق نظریه احمق بزرگتر اختصاص دادهایم و اگر شما هم در ارتباط با آن کنجکاو هستید، تا انتهای این مطلب همراه ما باشید.

نظریه احمق بزرگتر چیست؟

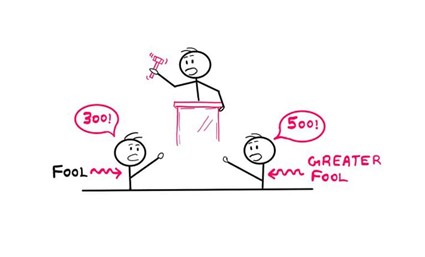

آیا اتفاقی که چند سال پیش در بورس ایران اتفاق افتاد را به یاد دارید؟ سرمایهگذاران بورسی بدون در نظر گرفتن ارزش ذاتی و واقعی هر یک از سهامها و فقط به امید این که قیمت سهمهای خریداری کرده بالاتر برود، وارد بازار بورس شده و در نهایت با ضررهای هنگفتی مواجه شوند! در یک تعریف ساده از نظریه احمق بزرگتر میتوان آن را تئوری اقتصادی به شمار آورد که بر این مبنا بنا شده است که امکان کسب سود از دارایی که بیش از ارزش واقعی خود قیمتگذاری شده وجود دارد؛ اما به شرطی که احمق بزرگتری (!) حاضر باشد در ازای خرید آن قیمت بالاتری پرداخت کند.

این نظریه اولین بار از سوی اقتصاددان مشهوری به نام برتون مالکیل (Burton Malkiel) مطرح گردید. او بازاری را ترسیم نمود که در آن هر دارایی دارای ارزش و قیمت مشخصی است؛ اما مالک آن دارایی به دنبال آن است که این سهم، ارز دیجیتال و غیره را با قیمتی بالاتر به فروش رساند تا از این طریق سود خوبی به دست آورد؛ مبنای نظریه احمق بزرگتر نیز دقیقاً همین است که گفته شد. ایجاد حباب و صعود قیمت موجب ایجاد حالت فومو (FOMO) در میان معاملهگران میشود آنها را به خرید دارایی مورد نظر ترغیب میکند. طبیعتاً تا زمانی که ترس از دست دادن (Fear Of Missing Out) فرصت کسب سود در میان معاملهگران وجود داشته باشد، با رفتار گلهای آنها (که یک نظریه روانشناسی دیگر است) مواجه خواهیم بود و این رفتار گلهای است که موجب میشود تا چرخه ادامه پیدا کرده و دارایی ما را با ارزش بالاتری خریداری کنند.

البته رشد این حباب قیمتی تا جایی ادامه پیدا خواهد کرد که در بازار خریداری برای این دارایی وجود داشته باشد؛ وگرنه حباب قیمتی ترکیده و اصلاح قیمت آغاز خواهد شد. با چنین توضیحاتی روشن است که بازوان اصلی نظریه احمق بزرگتر را حباب قیمتی و وجود افرادی که حاضرند یک دارایی را با قیمتی بسیار بالاتر از ارزش واقعی آن خریداری کنند، شکل داده است. لازم به ذکر است که اگر یک معاملهگر بتواند متناسب با تحلیلهای تکنیکال یک استراتژی معاملاتی دقیق همراه با تعیین زمان ورود به بازار و خروج از آن در حالتی که فومو بر آن حاکم است، طراحی کند در چنین حالتی امکان کسب سود از نظریه احمق بزرگتر وجود خواهد داشت.

نظریه احمق بزرگتر در بازار ارز دیجیتال

اگر یک نگاه سطحی به آنچه که در بازار رمزارزها رخ میدهد داشته باشیم، متوجه خواهیم شد که رمزارزها به نظر نوعی دارایی غیرمولد هستند که افزایش یا کاهش قیمت آنها تماماً به رفتار معاملاتی کاربران بستگی دارد و عملاً چرخه معاملات ارزهای دیجیتالی صرفاً به امید این که با بالاتر رفتن قیمت سود بیشتری عاید معاملهگر شود، ادامه پیدا میکند. این ویژگیهای یاد شده سبب شد تا در آن روزهای اولیه ظهور بازار ارز دیجیتال عده از ثروتمندان نظیر وارن بافت (Warren Buffett) و بیل گیتس (Bill Gates) در ارتباط با بازار ارز دیجیتال چنین اظهار نظر کنند که این بازار نمونه بارز نظریه احمق بزرگتر است. اگر کمی صحبتهای منتقدان بازار ارز دیجیتال را مورد واکاوی قرار دهیم، در آن صورت متوجه خواهیم شد که عمده نقد آنها در این نکته خلاصه شده است که هیچ کاربرد واقعی را نمیتوان برای استفاده از رمزارزها در دنیای واقعی تصور نمود!

البته در پاسخ به ایراد یاد شده باید گفت که با گذشت بیش از 1 دهه از ظهور رمزارزها و ثبات جایگاه بیت کوین، اتریوم، تتر و بسیاری از رمزارزهای دیگر آنها را به عنوان ارزی برای پرداخت هزینههای خرید ارز دیجیتال تبدیل کرده است؛ اما سوال اصلی اینجاست که چطور میتوان بدون در نظر گرفتن این واقعیت که بازار رمزارزها امکان گذر از محدودیتهای مالی کشورها و انجام تراکنشهای میلیون دلاری به دور از نظارت دولتی را فراهم نموده است، گفت که این بازار فاقد کاربرد واقعی است؟! روزانه بر تعداد فروشگاههایی که گزینه پرداخت با ارز دیجیتال را به شیوههای پرداختی خود اضافه میکنند، افزوده شده و تمامی نقدهای وارده در این خصوص در حال حاضر بیپایه و اساس به نظر میرسند.

شاید بتوان وضعیت فعلی بازار ارز دیجیتال را به وضعیت نفت در سال 1850 تشبیه کرد؛ چراکه در آن زمان تنها کاربرد نفت در تأمین سوخت چراغهای نفتی و روانکاری دستگاههای صنعتی بود و پس از اختراع موتورهای درونسوز، نفت به یکی از ارزشمندترین داراییهای موجود در جهان بدل گشت که شروع کننده بسیاری از جنگهای استعماری بود.

بررسی نظریه احمق بزرگتر از دید روانشناسی

یکی از مباحث مهم مورد توجه در حوزه روانشناسی به بحث خرد جمعی مربوط میشود که معتقد است خرد جمعی همواره عملکرد بهتری در مقایسه با هوش تکی دارد؛ البته این موضوع مطلق نبوده و همین امر موجب ظهور بُعد منفی شده است و این بُعد منفی این است که عموم افراد جامعه همواره به جای پیروی از منطق به سراغ احساسات خود میروند؛ بنابراین هنگامی که یک احساس بر جامعه تسلط پیدا میکند، اکثریت جامعه نیز از آن پیروی میکنند. نمونه بارز چنین امری را میتوانید در بحث بازی تلگرامی همستر کامبت مشاهده کنید که موجب ترغیب افراد به نصب تلگرام و انجام این بازی شده است.

اگر به صورت منطقی به آنچه که در نظریه احمق بزرگتر رخ میدهد نگاهی داشته باشیم، متوجه خواهیم شد که این خرید غیرمنطقی با آنچه که در علم حقوق تحت عنوان معامله شخص سفیه و غیررشید وجود دارد، تفاوتهای چشمگیری داشته و ایجاد یک حباب قیمتی موجب ایجاد چنین جریانی در بازار شده است. حباب قیمتی یعنی طغیان غیرمنطقی و بدون پشتوانه قیمت یک کالا یا خدمات و این رشد قیمتی و شنیدن این که عدهای سود خوبی از بازار به دست آوردهاند موجب میشود تا احساس ترس از دست دادن فرصت بر افراد چیره شده و در نهایت پای آنها را به چنین بازاری بکشاند.

ویژگی های بازاری که نظریه احمق بزرگتر بر آن حاکم شده است!

زمانی که احساس فومو موجب ترغیب افراد به خرید ارز دیجیتال شده است، داشتن یک استراتژی صحیح تمام آن چیزی است که میتواند سرمایه شخص را از ضررهای هنگفت نجات دهد؛ اما برای طراحی این استراتژی باید از حاکم شدن حالت نظریه احمق بزرگتر در بازار اطمینان پیدا کنید. اطمینان یافتن از چنین حالتی نیز صرفاً با تسلط بر ویژگیهای آن امکان پذیر است که این ویژگیها به شرح زیر هستند:

- طمع بر بازار مستولی شده است!

گفته شد که مبنای نظریه احمق بزرگتر رفتار غیرمنطقی معاملهگران است و کسی که با مشاهده اولین رشد قیمتی حبابگونه به سراغ خرید ارز دیجیتال مورد نظر رفته است، اولین حماقت را انجام داده و کسی که با قیمت بالاتر این دارایی را از وی میخرد حماقت بزرگتری انجام داده است! همان طور که واضح است، همه چیز بر مبنای رشد کاذب قیمتها رخ داده و طمع کسب سود نجومی است که پای آنها را به چنین بازاری باز کرده است.

- معاملات در بازه کوتاه مدت رخ میدهند!

افرادی که برمبنای نظریه احمق بزرگتر فعالیت میکنند، هیچگونه توجهی به کاربرد دارایی خریداری کرده ندارند و آنچه برای آنها مهم است، صرفاً کسب سود از انجام چنین معاملهای است. با چنین توضیحی مشخص میشود که نظریه احمق بزرگتر همواره در بازارهای نوسانی خود را نشان داده و بازه زمانی نگهداری دارایی پس از خرید آن نیز بسیار کوتاه است.

چگونه احمق بزرگتر بازار ارز دیجیتال نباشیم؟

اگر قصد خرید بیت کوین یا سرمایهگذاری بر روی یک دارایی خاصی را دارید؛ اما میترسید که در دام نظریه احمق بزرگتر گیر بیفتید کافیست استراتژی معاملاتی خود را بر مبنای نکات زیر طراحی کنید:

- انجام تحلیل تکنیکال و فاندامنتال

تحلیل تکنیکال به کمک اندیکاتورهای مختلف امکان پیشبینی اوج قیمتی را برای معاملهگر فراهم میکند و علاوه بر آن قادر است سطوح مقاومت و حمایت را نیز به خوبی نشان دهد؛ طبیعتاً نتایج به دست آمده از تحلیل تکنیکال میتواند کمک شایانی به معاملهگران در یافتن نقاط ورود و خروج نماید. در طرف دیگر ماجرا نیز تحلیل فاندامنتال وجود دارد که با استفاده از آن میتوان ارزش ذاتی هر پروژه و دارایی را سنجید. طبیعتاً هرچه اطلاعات بیشتری درباره یک دارایی داشته باشید و به جای تصمیمات هیجانی، منطقیتر عمل کنید، نه تنها در دام این نظریه گرفتار نخواهید شد بلکه از طمع دیگران برای کسب سود بهره خواهید برد.

- انجام سرمایهگذاری بلندمدت

توصیه میکنیم که سرمایهگذاریهای خود را برمبنای ارزش ذاتی داراییها انجام دهید و نگاه خود را به چند ماه و چند سال آینده بدوزید. طبیعتاً به هنگامی که از کسب سودهای کوتاه مدت چشمپوشی میکنید کمتر ممکن است در دام نظریه احمق بزرگتر گرفتار شوید. به یاد داشته باشید که داراییهای با ارزش ذاتی بالا کمتر دچار نوسان قیمتی شدید میشوند؛ به عنوان مثال میم کوینها به دلیل نداشتن پشتوانه همواره در نوسان هستند. اما آیا چنین موضوعی را میتوان درباره تتر نیز تکرار کرد؟!

- تنوع دادن به پرتفوی

هیچگاه کل تمرکز خود را به یک دارایی معطوف نکنید! هنگامی که سبد سرمایهگذاری شما دارای ارزهای دیجیتال متنوعی باشد، در زمان سقوط قیمت یک رمزارز ضرر کمتری به سرمایه شما تحمیل میگردد. اگر متوجه شدهاید که یک ارز دیجیتال به دلیل الگوی احمق بزرگتر در حال تجربه رشد قیمتی است، بخش کوچکی از سرمایه خود را به آن اختصاص دهید تا از نوسانات آن سود کسب کرده و پیش از رسیدن به نقطه اصلاح قیمتی آن را بفروشید.

- استفاده از راهکارهای مدیریت ریسک

استفاده از ابزارهایی مثل حد ضرر (Stop loss) یکی از رایجترین شیوههای مدیریت ریسک در بازاری است که دنبالهروی الگوی احمق بزرگتر است. در چنین حالتی هنگام سقوط قیمت به بازه مشخصی که شما تعیین میکنید، معامله به سرعت انجام شده و به طور کاملاً اتوماتیک، داراییهای رمزارزی شما به فروش میرسد.

معامله بر مبنای نظریه احمق بزرگتر؛ راهی برای کسب سود!

ما در این مقاله از بلاگ کیف پول من تلاش کردیم تا شما را با نظریه احمق بزرگتر که یکی از مهمترین نظریات موجود در بازارهای مالی و بویژه بازار ارزهای دیجیتال است، آشنا کنیم؛ همان طور که در مطالب فوق مشاهده کردید، نظریه احمق بزرگتری در بازاری رخ میدهد که قیمت یک دارایی به طور کاذب از ارزش واقعی آن فاصله گرفته و رشد خوبی را تجربه کند. در چنین حالتی طمع بر بازار حاکم شده و اگر یک استراتژی معاملاتی صحیحی داشته باشید، به راحتی میتوانید از حرص و طمع دیگران برای کسب سود کمک بگیرید. حال که با نظریه احمق بزرگتر بهتر آشنا شدید، نظر شما درباره آن چیست؟ آیا تاکنون به دلیل گرفتار شدن در حالت فومو ضرری را تجربه کردهاید؟ نظرات خود را با ما در میان بگذارید!