اگر خواننده این مطلب هستید، قطعا با اهمیت و نقش تحلیل تکنیکال در موفقیت تریدرها آشنایی کافی دارید؛ یکی از الگوهای هارمونیک محبوب و کاربردی در میان معاملهگران رمزارزی، الگوی پروانه (Butterfly Pattern) نام دارد که نخستین بار توسط فردی به نام برایس گیلمور (Bryce Gilmore) معرفی گردید و به دلیل دقت بالایی که در پیشبینی تغییرات قیمتی آتی دارد، در یک بازه زمانی بسیار کوتاه پس از معرفی، مورد توجه تحلیلگران بازارهای مالی قرار گرفت. نکته جالبی که در ارتباط با الگوی پروانه وجود دارد به این موضوع مربوط میشود که الگوی یاد شده هم در بازار صعودی و هم در بازار نزولی کاربرد دارد که چنین امری بر اهمیت استفاده از آن افزوده است. اگر شما هم در ارتباط با چیستی الگوی پروانه در تحلیل تکنیکال و نحوه استفاده از آن سوالاتی دارید، تا انتهای این مطلب از بلاگ کیف پول من با ما همراه باشید.

آشنایی با مفهوم الگوی پروانه

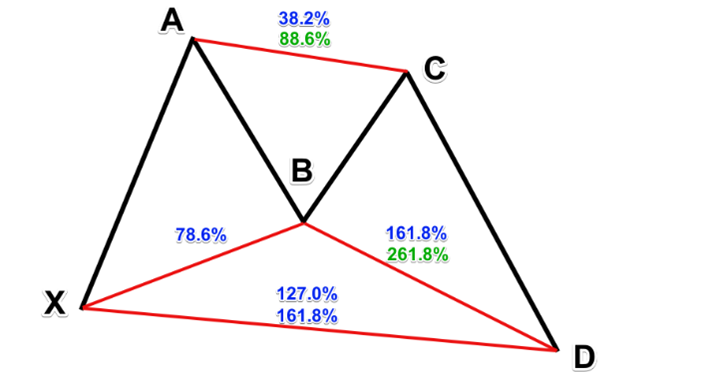

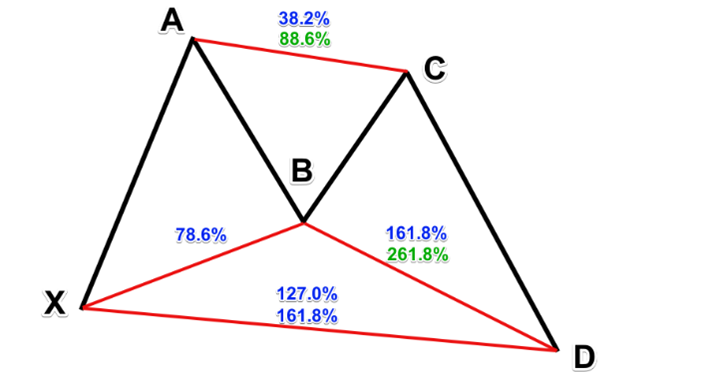

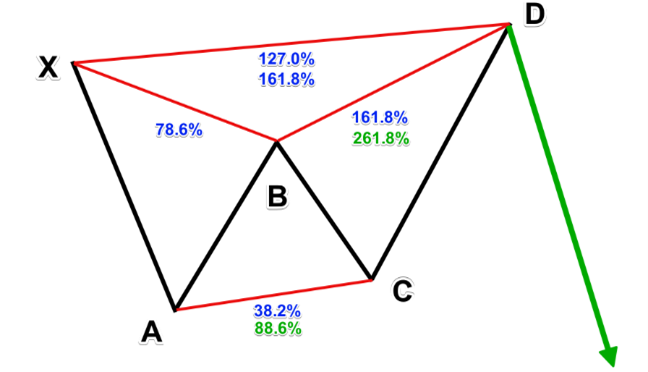

در یک تعریف ساده و جامع از الگوی پروانه میتوان آن را یک الگوی بازگشتی معرفی نمود که در دسته الگوهای هارمونیک جای گرفته و این امکان را برای تریدرها فراهم میآورد تا به درستی زمان اتمام یک روند حرکتی و آغاز یک اصلاح قیمتی را تشخیص دهد. علت نامگذاری این الگو به الگوی پروانه به دلیل شباهت شکلی و ظاهری آن به بالهای پروانه است که با 5 نقطه اصلی به نامهای X، A، B، C و D بر روی نمودار قیمتی مشخص شده است. هر یک از این نقاط نماینده سطح قیمتی مشخصی بوده و ترکیب این نقاط با همدیگر به تحلیلگران کمک میکند تا زمان ایدهآلی را برای انجام معاملات فروش یا خرید ارز دیجیتال معین نمایند. ناگفته نماند که از میان نقاط موجود در الگوی پروانه، نقطه D اهمیت بسیار زیادی دارد؛ چراکه تریدرها متناسب با اطلاعاتی که در این نقطه در اختیار آنها قرار میگیرد میتوانند درباره فروش یا خرید ارز دیجیتال مدنظر خویش تصمیمگیری نمایند.

نکتهای که در استفاده از الگوی پروانه در تحلیل تکنیکال باید به آن توجه داشته باشید، به این موضوع مربوط میشود که استفاده از این الگو در بازههای زمانی طولانیتر، دقت پیشبینی حرکت قیمتی آن را افزایش داده و کارآمدی آن را ارتقا میدهد. الگوی هارمونیک پروانه در تحلیل تکنیکال از چهار مرحله حرکت قیمتی شکل گرفته است که در روند نزولی، این الگو به حرف انگلیسی «W» و در روند صعودی به حرف انگلیسی «M» شباهت دارد. البته ناگفته نماند که این الگو ممکن است با الگوهای سقف یا کف دو قلو اشتباه گرفته شود و به همین علت در تشخیص آن باید نهایت دقت را به خرج داد.

شناسایی الگوی پروانه در تحلیل تکنیکال

شناخت دقیق الگوی پروانه در تحلیل تکنیکال و بر روی نمودار قیمتی، نیازمند درک و تطابق با سطوح مشخصی از نسبتهای فیبوناچی است و در این الگو، نسبتهای فیبوناچی نقش بسیار کلیدی و پررنگی را ایفا میکنند و در تائید صحت الگوی پروانه در نمودار قیمتی به کار گرفته میشوند. در ادامه با نحوه تعامل نسبتهای فیبوناچی با الگوی پروانه بیشتر آشنا میشویم:

- آغاز الگو با XA: این مرحله که شروع کننده الگوی پروانه است از هیچگونه قواعد مشخصی پیروی نمیکند و میتواند هر حرکت قیمتی را شامل شود.

- بازگشت قیمتی در مرحله AB: در مرحله دوم، جایگاه نقطه B بسیار حائز اهمیت است که این نقطه باید در نسبت بازگشتی 78.6 درصد از حرکت قیمتی XA قرار بگیرد.

- مرحله BC: در مرحله سوم بایستی سطح بازگشتی فیبوناچی 88.6 الی 38.2 درصد از موج AB ادامه پیدا کند.

- مرحله حساس CD: در حالتی که مرحله BC معادل 88.6 درصد از حرکت AB باشد، در این صورت انتظار میرود که مرحله CD تا 261.8 درصد از حرکت BC امتداد پیدا کند. ناگفته نماند اگر BC معادل 38.2 درصد از حرکت AB باشد نیز در این صورت حرکت CD احتمالا به میزان 161.8 درصد از حرکت BC خواهد بود.

- مرحله نهایی AD: اخرین مرحله به ترکیب موجهای AB، BC و CD اختصاص دارد که باید در سطح 161.8 الی 127 درصد از حرکت قیمتی XA واقع گردد.

نحوه شناسایی الگوی پروانه

همان طور که از مطالب فوق برمیآید، شناسایی الگوی پروانه در تحلیل تکنیکال با تعیین نقطه شروع الگو یعنی نقطه X آغاز میگردد. توجه داشته باشید که این نقطه باید در انتهای یک روند چشمگیر قیمتی قرار داشته باشد. پس از تعیین نقطه X، تحلیلگران به دنبال تشکیل موج حرکتی XA خواهند بود که میتواند شامل هر نوع حرکت قیمتی بر روی نمودار گردد. حرکت بعدی نمودار که همان حرکت AB است، باید 78.6 درصد از حرکت اولیه XA بازگشت داشته باشد. به یاد داشته باشید که این نسبتهای دقیق الگوریتم فیبوناچی کلید اصلی تشخیص الگوی پروانه هستند و به تریدرها و تحلیلگران کمک میکنند تا از این که الگوی پروانه در حال شکلگیری است، اطمینان پیدا کنند.

در ادامه روندهای پیشین، حرکت BC شکل میگیرد که بایستی مابین 38.2 الی 88.6 درصد از حرکت AB باشد. این حرکت در تائید شکلگیری الگوی پروانه نقش کلیدی را ایفا میکند و در تائید ادامه روند الگو امر بسیار مهمی است. در نهایت به پیچیدهترین و طولانیترین قسمت الگو حرکت CD است، خواهیم رسید که در محدوده اصلاحی 161.8 تا 261.8 درصد موج BC قرار خواهد گرفت. البته ناگفته نماند که اندیکاتورهای متعددی برای ترسیم الگوی پروانه در بسترهای تحلیلی مختلف وجود دارند؛ اما این اندیکاتورها عمدتاً دقت زیادی در رسم الگوی یاد شده نداشته و صرفاً به منظور شناسایی اولیه از آنها کمک گرفته میشود.

انواع الگوی پروانه در انجام تحلیل تکنیکال

الگوی پروانه در تحلیل تکنیکال را میتوان به دو دسته الگوی صعودی و نزولی تقسیم نمود که توضیح تفصیلی هر یک از آنها به شرح زیر است:

الگوی پروانه نزولی (Bearish Butterfly)

الگوی پروانه نزولی به شکل «W» در نمودار قیمتی ظاهر میشود که در آن با رسیدن قیمت به نقطه D انتظار برای کاهش و سقوط قیمت افزایش پیدا میکند (مشابه آنچه که در تصویر زیر مشاهده میکنید). این الگو با افت قیمتی از نقطه X به A آغاز میگردد و سپس در مرحله بعدی شاهد افزایش قیمت از نقطه A به نقطه B خواهیم بود که که این صعود موقتی برابر با 78.6 درصد از موج XA بوده که بلافاصله پس از این نقطه روند قیمتی با کاهش قیمت به اندازه خط BC ادامه پیدا میکند. به یاد داشته باشید که در الگوی پروانه نزولی، نقطه C در بازه اصلاحی 38.2 الی 88.6 درصد از موج AB قرار خواهد گرفت. مرحله پایانی شکلگیری الگوی پروانه نزولی را نیز یک صعود قیمتی در مسیر خط CD شکل میدهد؛ به طوری که نقطه D در محدوده اصلاحی 161.8 الی 261.8 درصد موج BC قرار میگیرد.

به یاد داشته باشید که نقطه D به عنوان نقطه شروع یک روند کاهش قیمت سریع عمل خواهد کرد و از آن میتوان برای برنامهریزی فروش در اوج قیمتی و خرید در کف قیمتی کمک گرفت.

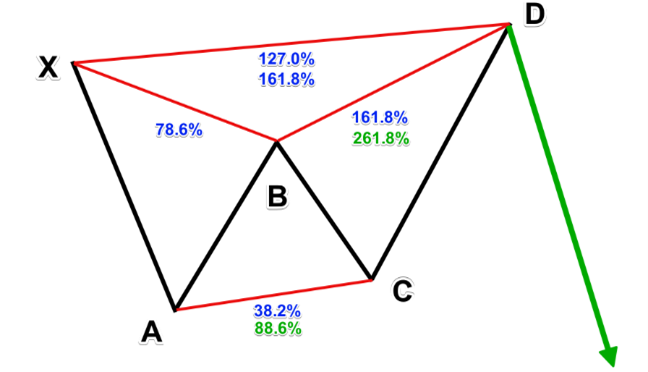

الگوی پروانه صعودی (Bullish Butterfly)

الگوی پروانه صعودی در تحلیل تکنیکال به شکل حرف «M» در نمودار قیمتی ظاهر میگردد و همان طور که در تصویر زیر مشهود است، قیمت پس از رسیدن به نقطه D بلافاصله یک صعود قدرتمند را تجربه میکند. در این الگو نیز، مسیر با نقطه قیمتی X آغاز شده و به سمت نقطه A حرکت و یک افزایش قیمتی را در نمودار رقم میزند. پس از رسیدن قیمت به نقطه A، روند حرکت بازار با یک اصلاح قیمتی به نقطه B کاهش پیدا میکند که این نقطه نیز معادل 78.6 درصد موج XA قرار گرفته است. پس از این اصلاح قیمتی حرکت صعودی از سر گرفته شده و خط BC شکل میگیرد که نقطه C نیز در محدوده اصلاحی 38.2 الی 88.6 درصد موج AB قرار گرفته است. در آخرین مرحله شکلگیری الگوی پروانه نزولی نیز شاهد افت قیمتی چشمگیری خواهیم بود؛ اما بلافاصله پس از نقطه D یک صعود بالقوه قیمتی محتمل خواهد بود و برای تعیین حد ضرر (Stop loss) بهتر است آن را کمی زیر نقطه D قرار دهید.

مزایا و معایب استفاده از الگوی پروانه در تحلیل تکنیکال

حال که با چیستی الگوی پروانه در تحلیل نمودار قیمتی ارز دیجیتال بهتر آشنا شدید، نوبت به بررسی نقاط قوت و منفی الگوی یاد شده میرسد. یک تریدری که قصد خرید بیت کوین یا سرمایهگذاری بر روی سایر ارزهای دیجیتالی را دارد و میخواهد از الگوی پروانه به منظور بررسی روند تغییرات قیمتی کمک بگیرد، باید به خوبی نسبت به نقاط قوت و ضعف الگوی تحلیلی یاد شده تسلط کافی داشته باشد. به طور کلی مزایا و معایب استفاده از الگوی پروانه به شرح زیر هستند:

نقاط قوت الگوی پروانه

- امکان ترکیب با سایر ابزارهای تکنیکال: این الگو به خوبی قادر است خود را با سایر ابزارهای تکنیکال نظیر RSI، MACD و اندیکاتور میانگین متحرک تطبیق دهد که چنین امری موجب افزایش قدرت تحلیل معاملهگران و تحلیلگران خواهد شد.

- دقت بالا: با توجه به این واقعیت که الگوی پروانه از نسبتهای دقیق فیبوناچی بهره میبرد، قادر است پیشبینیهای بسیار دقیقی را از نقاط برگشت قیمت ارائه کند. که چنین امری در تعیین صحیح نقاط ورود و خروج معامله بسیار حائز اهمیت است.

- انعطافپذیری قابل قبول: این الگو هم در بازار صعودی و هم در بازار نزولی قابل شناسایی است و میتوان از آن در بازههای زمانی مختلفی بهره برد.

نقاط ضعف الگوی پروانه

- نیازمند صبر و انتظار: در تشکیل الگوی پروانه زمان قابل توجهی صرف میشود و چنین امری ممکن است آن دسته از تریدرها را که به دنبال کسب سود سریع هستند را ناامید نماید.

- پیچیدگی تشخیص الگو: یکی از مهمترین نقاط ضعف الگوی پروانه به پیچیدگی تشخیص چنین الگویی مربوط میشود و آن دسته از تحلیلگران و تریدرهایی میتوانند از آن استفاده نمایند که دارای دانش و تجربه کافی در تحلیل و تفسیر نسبتهای فیبوناچی هستند.

ترکیب الگوی پروانه با سایر ابزارهای تحلیل تکنیکال

ترکیب الگوی هارمونیک پروانه در تحلیل تکنیکال با سایر ابزارها و اندیکاتورهای موجود در این حوزه میتواند استراتژی معاملاتی یک معاملهگر را تقویت کرده و سود خوبی را عاید وی نماید. استفاده از اندیکاتور میانگین متحرک (Moving Averages) به تریدرها کمک میکند تا جو حاکم بر بازار را بهتر درک کرده و متناسب با آن جهتگیری کنند. به عنوان مثال، یک میانگین متحرک 50 یا 200 روزه به خوبی میتواند در تعیین موقعیتهای معاملاتی متناسب با الگوی پروانه مفید ظاهر گردد.

البته استفاده از اسیلاتورهایی همچون شاخص قدرت نسبی (RSI) نیز قادر است در شناسایی نقاط ورود و خروج معامله موثر واقع شود. به طوری که به هنگام شکلگیری الگوی پروانه در نمودار قیمتی، میتوان با کمک شاخص قدرت نسبی تا حد قابل توجهی از تائید این الگو اطمینان پیدا کرد.

علاوه بر موارد یاد شده، ترکیب الگوی پروانه با اندیکاتور حجم معامله نیز قادر است به تریدرها در تائید یا رد سیگنالهای دریافتی از این الگو کمک کند. افزایش حجم در نقطه D موجود در الگوی پروانه، نشاندهنده قدرت و میزان پایداری حرکت پیشرو است.

نحوه انجام معامله با الگوی پروانه در تحلیل تکنیکال

برای تعیین یک استراتژی معاملاتی متناسب با الگوی پروانه نیازمند آشنایی کامل با نحوه تعیین نقطه ورود، حد زیان و حد سود هستیم تا در مسیر معاملاتی به دور از تصمیمات هیجانی ناشی از فومو و فاد ایجاد شده به سود خوبی دست پیدا کنیم. در ادامه هر یک از مراحل تعیین نقطه ورود، حد زیان و حد سود را مورد بحث و بررسی قرار میدهیم:

نقطه ورود در الگوی پروانه

اگر یک معاملهگر قصد خرید اتریوم یا سرمایهگذاری بر روی هر ارز دیجیتال دیگری را داشته باشد و بخواهد برای چنین امری از الگوی پروانه کمک بگیرد، صرفاً در حالتی میتواند پس از واکنش قیمتی در نقطه D وارد موقعیت خرید شود که:

- موج BC واکنشی را در سطح 38.2 درصد حرکت AB را نشان داده و موج CD نیز در سطح 161.8 درصد موج BC یک کف قیمتی ایجاد نماید.

- در حالتی دیگر، موج BC واکنشی را در سطح 88.6 درصد حرکت AB را نشان داده و موج CD نیز در سطح 261.8 درصدی موج BC یک کف قیمتی ایجاد کند.

اگر معاملهگری بخواهد معاملات خویش را برپایه الگوی پروانه نزولی انجام دهد، در چنین حالتی پس از واکنش قیمتی در نقطه D نمودار، زمانی میتواند وارد موقعیت فروش شود که:

- موج BC واکنشی را در سطح 38.2 حرکت AB نشان داده و موج CD در سطح 161.8 درصد حرکت BC یک قله قیمتی ایجاد نماید.

- موج BC واکنشی را در سطح 88.6 درصد حرکت AB نشان داده و موج CD در سطح BC یک قله قیمتی را ایجاد کند.

حد زیان در الگوی پروانه

یکی از نکات مهم در تجربه یک معامله موفق به موضوع تعیین منطقی حد زیان (Stop loss) مربوط میشود. در حالتی که تریدری برای انجام معاملات رمزارزی خویش از الگوی پروانه صعودی بهره ببرد؛ در این صورت باید سفارش حد زیان خود را در زیر کف قیمتی نقطه D ایجاد شده قرار دهد. در نقطه مقابل نیز اگر تریدری به دنبال انجام معامله در الگوی پروانه نزولی است، باید حد زیان خود را بالاتر از نقطه D قرار دهد. در واقع تریدرها باید از این نکته اطمینان پیدا کنند که حد زیان با یک فاصله منطقی نسبت به نقطه D قرار گرفته و به نمودار اجازه نوسان قیمتی را میدهد.

حد سود در الگوی پروانه

تعیین نقطه خروج از معامله به تعیین حد سود گره خورده است. تعیین هدف قیمتی در سطح 161.8 درصد حرکت CD یکی از روشهای موثری است که تریدرها میتوانند از آن برای تعیین نقطه خروج استفاده نمایند. البته ممکن است معاملهگری بخواهد پیش از رسیدن قیمت به چنین سطحی، معامله خود را در محدوده قیمتی A، B و C بسته و از معامله خارج شود. سطوح یاد شده به عنوان سطوح بازگشت بالقوه عمل میکنند و در نتیجه یک معاملهگر حرفهای با رصد رفتار قیمتی در این سطوح، تصمیم میگیرد که همچنان در موقعیت خود مانده یا از آن خارج شود.

در صورت شکست سطح A از سوی روند حرکت قیمتی و عبور از آن، تریدرها میتوانند در ارتباط با این موضوع که نمودار قیمتی به سطح 161.8 درصد موج CD خواهد رسید، اطمینان پیدا کنند. هدف کلی قیمتی در یک الگوی پروانه صعودی، در تصویر فوق قابل مشاهده است. خطوط افقی در این تصویر نشانگر قیمت در نقاط A، B و C بوده و این خطوط در اصل سطوح بالقوه مقاومتی هستند و تا زمانی که قیمت به هدف نهایی برسد در مسیر پیش رو قرار خواهند داشت. تمامی نکات ذکر شده در فوق، در ارتباط با الگوی پروانه نزولی نیز صادق است؛ اما با این تفاوت که حرکت قیمت در خلاف جهت خواهد بود.

الگوی پروانه؛ الگویی کاربردی در تحلیل تکنیکال

الگوهای هارمونیک نقش کلیدی را در ارائه سیگنالهای معاملاتی ایفا میکنند و یکی از مهمترین الگوهای هارمونیک بازگشتی، الگوی پروانه نام دارد که ما این مقاله از بلاگ کیف پول من را به معرفی جامع آن در تحلیل تکنیکال اختصاص دادیم و همان طور که در مطالب فوق مشاهده کردید، این الگو به تصمیمگیری تریدرها در ارتباط با تغییرات آتی قیمتی بازار کمک میکند. جالب است بدانید که این الگوی هارمونیک به دلیل استفاده از نسبتهای طلایی فیبوناچی دارای دقت بسیار بالایی بوده و همچنین از قابلیت ترکیب و سازگاری با سایر ابزارهای تحلیل تکنیکال برخوردار است که در نوع خود مزیت کمنظیری است.

البته با این وجود مدیریت ریسک به هنگام استفاده از الگوی یاد شده ضروری بوده و استفاده از آن برای آن دسته از تحلیلگران و تریدرهایی توصیه میشود که دارای مهارت و تجربه کافی در حوزه استفاده از الگوهای هارمونیک هستند. حال که به ماهیت الگوی پروانه بهتر آشنا شدید، نظرتان درباره آن چیست؟ نظرات خود را برای ما بنویسید.

برای دریافت فایل PDF این مقاله اینجا کلیک کنید